by Nicolas Perez | Mar 4, 2020 | Política Tributaria y Federalismo Fiscal

Un repaso el federalismo fiscal del país revela la complejidad de sus pautas y las dificultades para establecer un régimen definitivo de consenso entre Nación y provincias, mandato constitucional pendiente desde hace 23 años.

El régimen de coparticipación federal de impuestos que cobraban la Nación y las provincias surgió con la ley 12.139, de 1935. Pero la dispersión normativa continuó hasta la síntesis que impuso la ley 20.221, que rigió hasta 1984, norma recurrentemente transgredida.

Entre otras decisiones que la violentaron estuvo la del traspaso, por decisión unilateral, de funciones educativas y sanitarias al interior, sin la correspondiente contrapartida financiera. Allí surgieron los Aportes del Tesoro Nacional, mecanismo arbitrario para subsanar problemas como los que generó aquella discrecionalidad. En 1980 se inauguraron las pre coparticipaciones, cuando se dispuso que una porción del IVA alimentara Seguridad Social.

A comienzos de 1988 la Ley Nº 23.548 estableció un régimen transitorio de distribución, que se encuentra vigente en la actualidad. El régimen de distribución secundaria no está basado en parámetros objetivos y el reparto primario original, que reservaba 54% al interior, fue permanentemente alterado.

La reforma de 1994 incorporó la coparticipación a la Constitución Nacional y dispuso la sanción de una ley convenio antes de que terminara 1996.

Este mandato aún no fue honrado y la aproximación legal más concreta fue la sucesión de pactos fiscales suscriptos entre desde 1992, cuya interpretación y aplicación dio lugar a litigios judiciales: el federalismo de concertación en nuestro país ha carecido de la seguridad jurídica.

FEDERALISMO FISCAL EN LA ARGENTINA. EVOLUCIÓN RECIENTE EN LA PERSPECTIVA HISTÓRICA

by Nicolas Perez | Nov 8, 2019 | Recaudación Tributaria

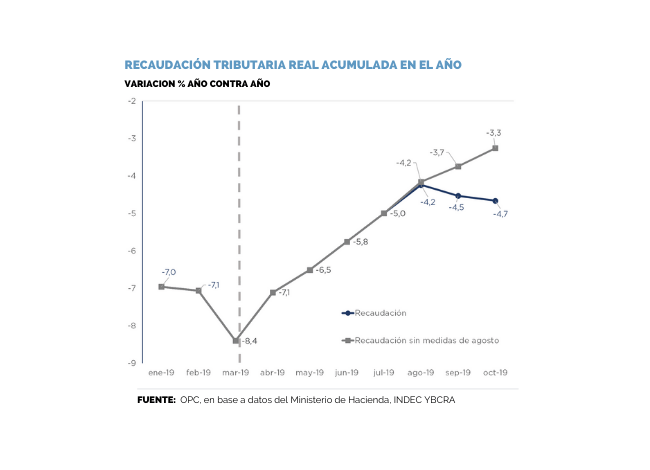

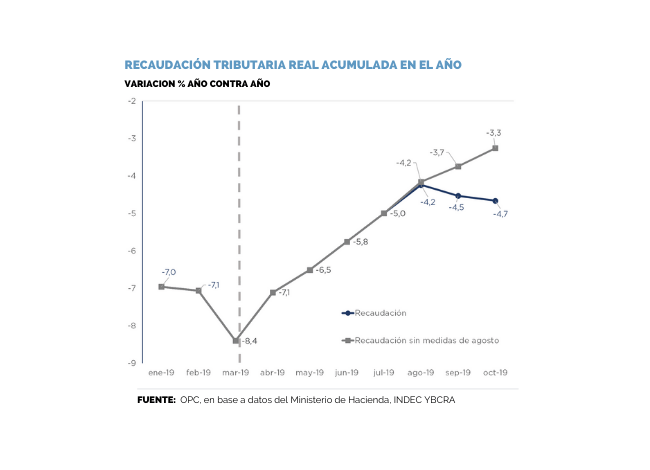

La recaudación tributaria de octubre ascendió a $446.172 millones, lo que implicó un crecimiento de 42,8% a/a. En el acumulado anual hasta octubre los recursos tributarios del Sector Público Nacional muestran un crecimiento de 46,8% a/a. En términos reales, la recaudación se contrajo en el décimo mes del año 5,9% a/a.

Los ingresos de octubre se vieron mermados por el impacto de las medidas de estímulo fiscal anunciadas por el Poder Ejecutivo Nacional durante el mes de agosto. Según las estimaciones de la OPC, las distintas medidas generaron una pérdida de recursos en torno a los $35.000 millones el mes pasado. Descontando ese efecto, la recaudación nominal hubiera crecido 53,9% a/a, mientras que en términos reales se hubiera registrado un avance de 1,4% a/a.

Las mencionadas medidas afectaron particularmente a la recaudación del Impuesto a las Ganancias, el Sistema de la Seguridad Social y al IVA. Por otro lado, los Derechos de Exportación tuvieron en octubre una aceleración con respecto al mes previo como consecuencia del mayor registro de toneladas para exportación.

by Nicolas Perez | Jun 7, 2019 | Recaudación Tributaria

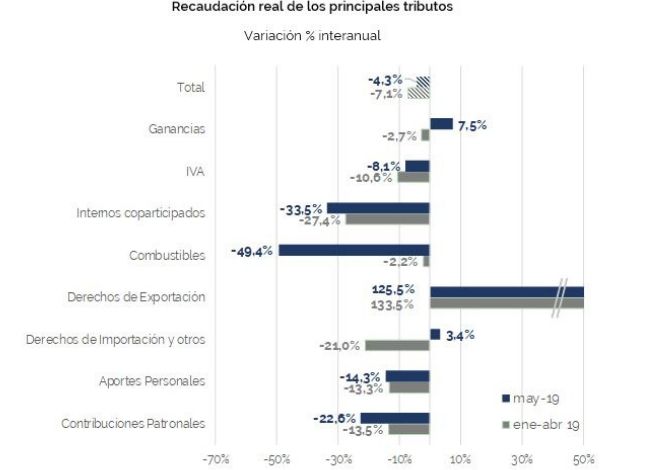

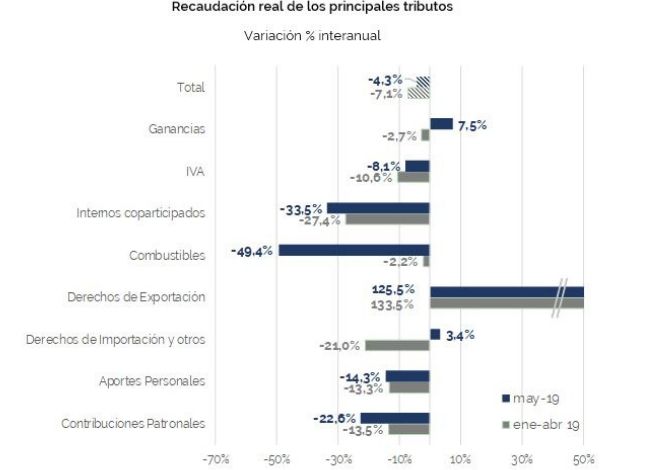

En mayo la

recaudación tributaria creció nominalmente 50,4% respecto al mismo mes del año

anterior, pero retrocedió en términos reales 4,3% en el mismo lapso. Este

retroceso se profundiza a 6,5% si el período considerado es de los primeros

cinco meses del año.

La

recaudación global lleva once meses consecutivos de baja en términos reales,

aunque comenzó a reducir las tasas de caída, perfilando un cambio de tendencia.

En este

contexto el Impuesto a las Ganancias superó las expectativas recaudatorias del

mes con una suba de 7,5% interanual real. Junto a los impuestos al comercio

exterior conforma los gravámenes cuyo crecimiento superó al de la inflación.

El IVA se

contrajo en mayo 8,1%, aunque el registro implica una desaceleración de las

caídas de los últimos siete meses.

Los recursos

de la Seguridad Social profundizaron su retroceso, producto del deterioro del

mercado laboral y los cambios en el régimen de contribuciones patronales. Pero

en el quinto mes del año habría encontrado su piso y en los próximos meses

puede que la tendencia se consolide.

ANÁLISIS DE LA RECAUDACIÓN TRIBUTARIA NACIONAL - MAYO 2019

by Nicolas Perez | Abr 11, 2019 | Recaudación Tributaria

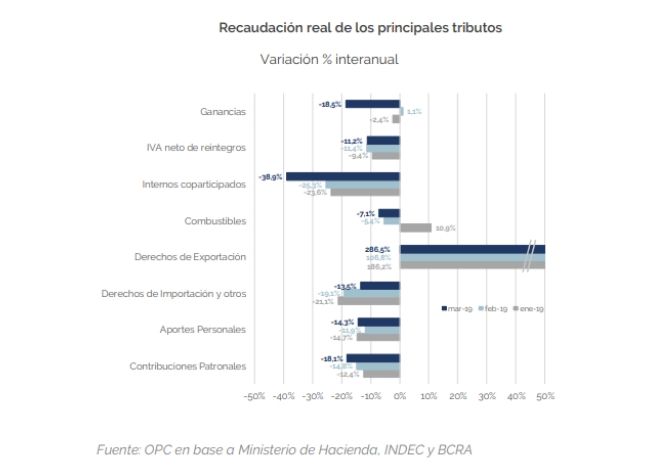

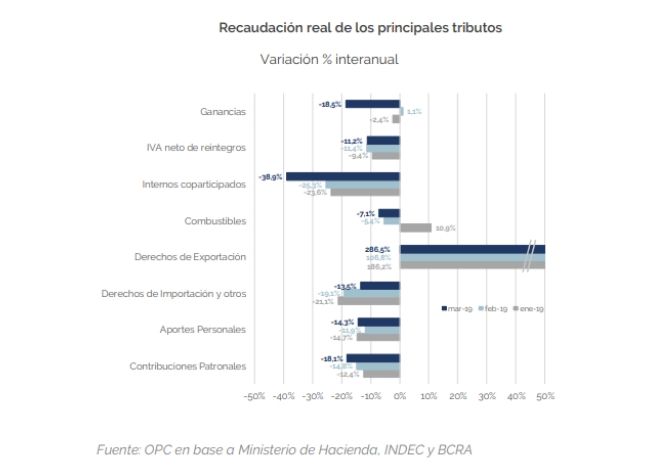

En el

tercer mes del año la recaudación del sector público nacional creció

nominalmente 37,3% contra igual período del año previo, pero se retrajo un

10,5% en términos reales. Similar comportamiento acusó en el primer trimestre

del año.

Este

resultado también entraña una desmejora respecto a los meses previos y reafirma

que los ingresos públicos están fuertemente ligados al nivel de actividad

económica, como muestra el IVA DGI que cayó 7,3%.

El

Impuesto a las Ganancias se contrajo 18,5%, en parte por la postergación en

algunos vencimientos. El fuerte crecimiento en los Derechos de Exportación

permitió atenuar la caída de los impuestos más importantes de la estructura

tributaria nacional (IVA, Ganancias y Aportes y Contribuciones a la Seguridad

Social).

ANÁLISIS DE LA RECAUDACIÓN TRIBUTARIA NACIONAL - MARZO 2019

by Nicolas Perez | Mar 12, 2019 | Recaudación Tributaria

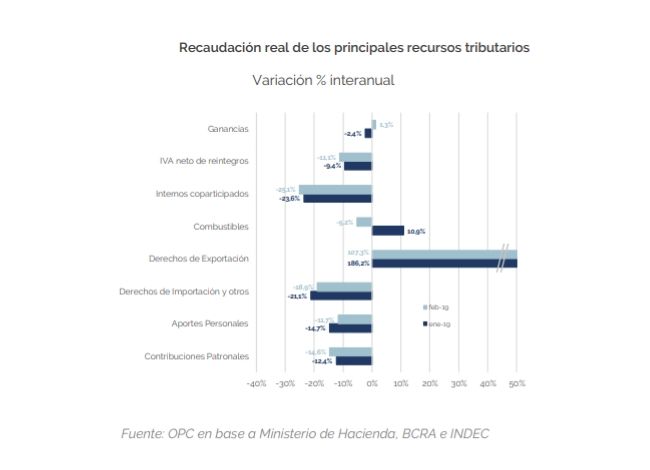

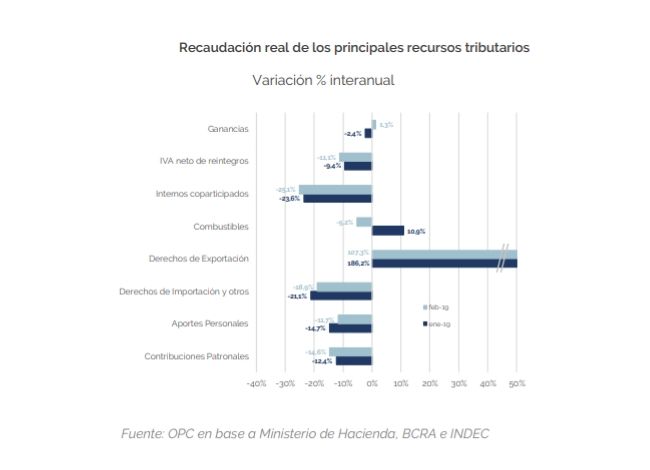

La recaudación tributaria de febrero ascendió a $330.891 millones, lo que implicó una suba nominal interanual de 40,4% y de 39,6% respecto al primer bimestre del año pasado.

En términos reales retrocedió 6,9% contra febrero de 2018, aunque la caída de los recursos tributarios ajustados por inflación se atenuó a partir de diciembre.

El Impuesto a las Ganancias tuvo una recuperación real del 1,3%, y junto a Bienes Personales y Derechos de exportación, fueron los de mayor incremento interanual.

El Impuesto al Valor Agregado registró un retroceso de 11,5% interanual, básicamente por la caída de las importaciones y la reducción de algunas percepciones sobre las compras externas y el menor nivel de actividad.

ANÁLISIS DE LA RECAUDACIÓN TRIBUTARIA NACIONAL 2019

by Nicolas Perez | Dic 27, 2018 | Política Tributaria y Federalismo Fiscal

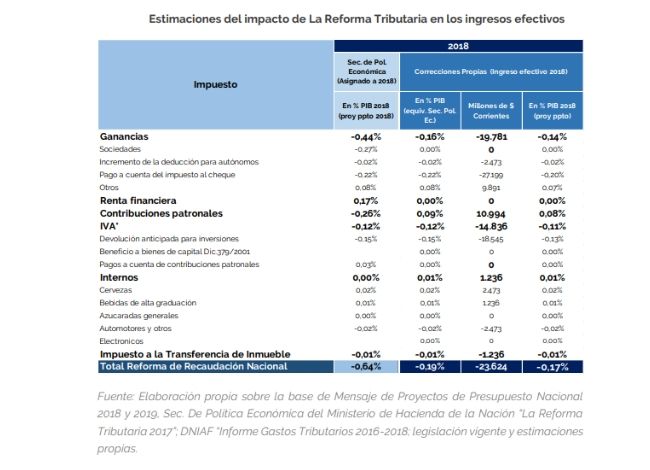

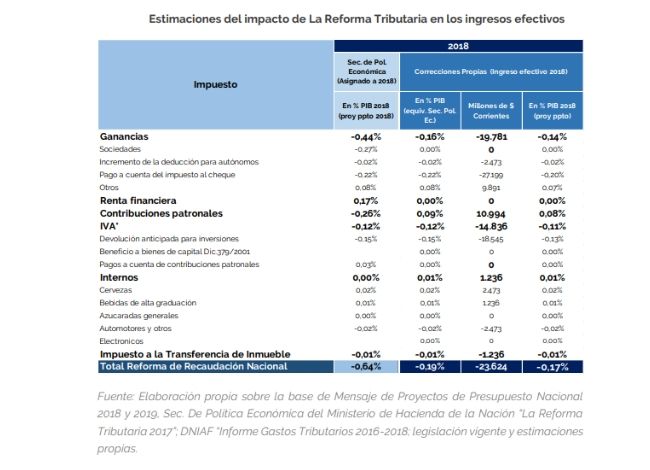

La reforma tributaria dispuesta por la

ley 27.430 tendría en el ejercicio 2018 un efecto sobre la recaudación menor al

estimado oficialmente hasta el momento debido al retraso en la reglamentación e

instrumentación de las medidas adoptadas en ese marco.

A fin de este año, los cambios

impositivos implicarían una merma de la recaudación cercana a $23.500 millones, equivalente al 0,2%

del PBI, apenas un tercio del 0,6% del PBI estimado por la Secretaría de

Política Económica.

El impacto será mayor a medida que los

cambios se consoliden, aunque la volatilidad del sistema tributario y su

sensibilidad a las situaciones macroeconómicas dificultan una estimación

precisa respecto del futuro.

ANÁLISIS ECONÓMICO DE LA LEY 27.430 - REFORMA TRIBUTARIA 2017