EJECUCIÓN PRESUPUESTARIA DEL ODS 10: REDUCIR LA DESIGUALDAD EN LOS PAÍSES Y ENTRE ELLOS

El ODS 10, uno de los Objetivos establecidos por Naciones Unidas a los que Argentina adhirió, busca reducir las desigualdades en y entre los países.

El país asumió cuatro metas en relación con el ODS 10: lograr el crecimiento de los ingresos de las personas más pobres de la población; promover la inclusión social, económica y política; garantizar la igualdad de oportunidades y lograr una mayor igualdad de ingresos.

Los efectos de la pandemia por Covid-19 y el contexto económico inestable previo a la misma, resultaron en un fuerte deterioro de los indicadores de desigualdad de ingresos. Esta situación pone en evidencia los importantes desafíos que se presentan al Estado Nacional para alcanzar los compromisos asumidos en la Agenda 2030.

- El ingreso del grupo más rico de la población representó 13 veces el ingreso del grupo más pobre en 2020

- La brecha de ingresos entre los más ricos y los más pobres exhibió una tendencia creciente a partir de 2019, con un aumento significativo en 2020

- Entre los años 2016 y 2020, dos de cada diez personas tuvieron ingresos inferiores a la mitad de la mediana. La meta prevista para 2030 requiere de una fuerte reducción del indicador; situación contraria a lo ocurrido en los últimos cinco años.

- 33% de la población declaró haber sufrido algún tipo de discriminación en primera persona durante 2013 (último dato publicado por INADI). Si no se produce nueva información, no será posible valorar los esfuerzos a realizar para cumplir con la meta asumida por el país.

- La meta establecida para el Índice de Gini en el año 2023 implica alcanzar un valor por debajo del mínimo histórico registrado en los últimos 30 años, denotando así la magnitud del desafío a enfrentar.

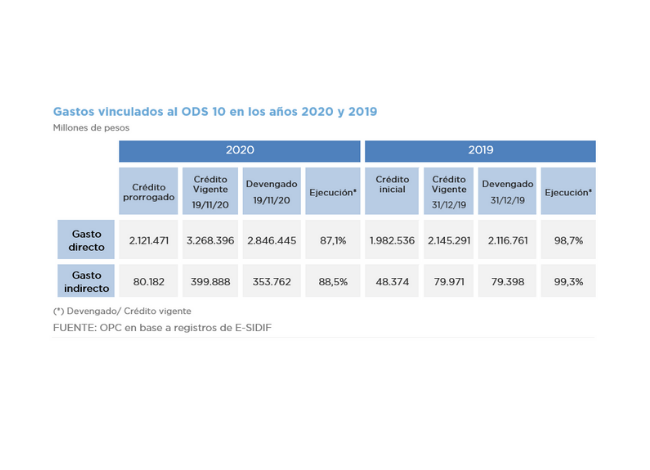

- El gasto directo del ODS 10 totalizó $2,8 billones y el gasto indirecto $353,7 millones al mes de noviembre de 2020.

- El Potenciar Trabajo representó el gasto más relevante dentro de las erogaciones directas efectuadas por los organismos responsables.

- La ANSES tuvo un rol fundamental dentro del gasto orientado a mejorar la distribución del ingreso, mediante la gestión y liquidación de prestaciones monetarias a hogares o personas vulnerables.